燕窝江湖路难走,实控人债务扑朔迷离,燕之屋再闯IPO能否成功?

- 20

- 2023-03-03 16:10:06

- 151

被誉为国内“燕窝第一股”的燕之屋,再次开始筹划IPO事项。

在去年的9月22日,原本即将上会的燕之层却突然主动的撤回IPO申请。由于燕之层曾多次提交上市申请,其撤回IPO申请一度引发了市场的关注。但在12月1日,厦门证监局披露的厦门辖区企业IPO情况表中,燕之屋又重启了上市辅导。

根据招股说明书显示,“燕之屋”是国内燕窝产品市场排名领先的知名品牌,欧睿国际认证2017-2019年燕之屋燕窝零售额连续三年全球第一;北京中研世纪咨询有限公司统计,2019年和2020年,燕之屋包装燕窝产品销量全国领先。

不过,这光鲜成绩的背后是燕之屋高企的营销费用。此外,燕之屋还涉董事长借高利率贷款、财务收支不规范、股权不清晰、对赌协议不明确等问题。

一、高营销费用也解释不清的功效,燕窝江湖路难走!

燕之屋的主要产品是燕窝。燕窝是一种以燕子唾液为原料制成的食品,其所含有的营养成分主要包括蛋白质、多糖类、矿物质等。虽然传统上人们普遍认为燕窝具有滋补养颜、补肺益气、增强免疫力等功效,然而,目前尚缺乏足够的科学研究支持这些传统认知。

关于燕窝功效的研究,虽然已经有不少的文献报道,但大部分的实验结果并没有得到统一的结论,且研究质量参差不齐。此外,由于燕窝的生产和贮存过程对其营养成分和品质的影响较大,加之市场上的燕窝存在质量参差不齐的情况,因此,对燕窝的功效评价仍存在不确定性。

同时,近年来关于燕窝造假事件层出不穷。2011年“血燕”事件爆发,伪劣燕窝打击了消费者信心,国家限制燕窝进口两年。2020年10月“辛巴燕窝事件”导致消费者对燕窝的警惕性再一次的提高。

在燕窝功效不清、市场杂乱无章的背景下,燕之屋业绩却依然保持稳步上升。2019年-2021年末,燕之屋营业收入分别为9.51亿元、12.99亿元以及14.99亿元,呈逐年提高态势;净利润分别为0.79亿、1.22亿以及1.72亿。

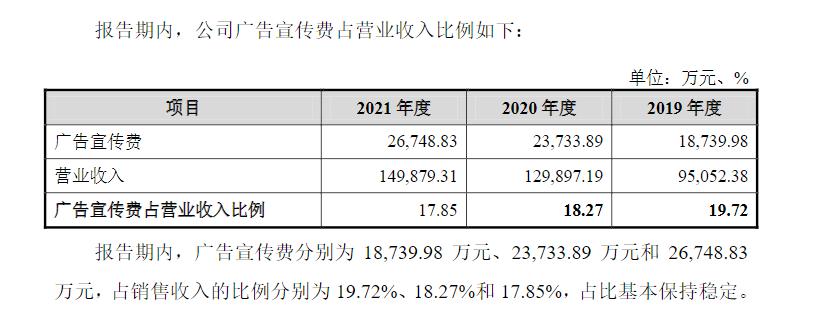

这种增长的背后是燕之屋高额的销售费用。数据显示,2019-2021年其销售费用分别为3.08亿、3.17亿以及3.91亿,占营业收入比重为32.40%、24.38%以及26.10%。其中大部分费用用于广告宣传,广告宣传费占营业收入比重约20%。

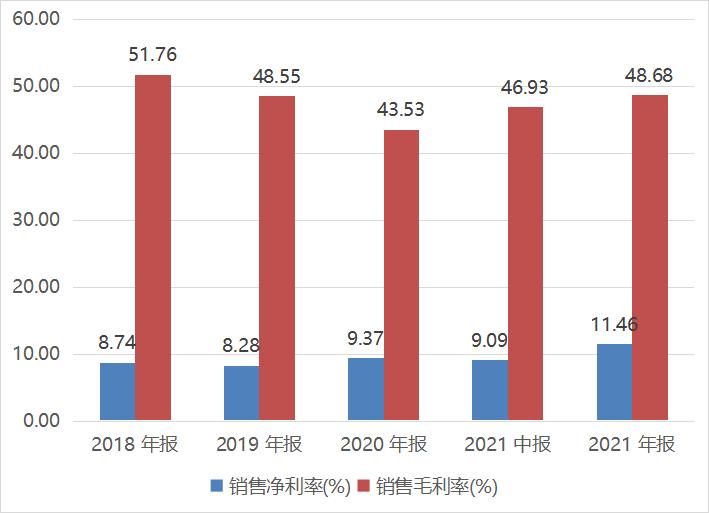

高额的营销费用,导致燕之屋的利润空间受到挤压。2018-2021年燕之屋的毛利率均在40%以上,而其销售净利率仅10%左右。2019年-2021年,燕之屋的归母净利润分别为0.79亿元、1.2亿元和1.67亿元,其中还包括了计入当期损益的政府补助分别为1583万元、1702万元与3583万元。

然而,在高额的营销费用下,燕之窝却陷入了“虚假宣传”风波之中。有媒体爆料燕之屋即食燕窝并未拥有药品、保健食品、特殊医学用途配方食品的批号,其宣传的延年益寿、补充备孕营养缺乏依据。

为此,上交所在反馈意见中指出,是否存在类似媒体广告:燕之屋先前的代言人刘嘉玲曾表示自己保养的秘诀是“吃燕窝只选燕之屋碗燕”,称自己“每天吃一碗燕之屋的碗燕”;

是否存在在一些宣传燕之屋燕窝的软文广告中也曾写到,清朝的皇帝因食用燕窝而长寿,慈禧太后也靠燕窝进行滋补,使得太后年过六旬容颜依旧……暗示燕之屋燕窝延年益寿功效。请具体列表说明公司广告等相关宣传材料的具体宣传口径,相关宣传是否存在虚假宣传等合规风险,公司是否因此受到行政处罚。

二、资金外循环?未上市突击分红,实控人债务扑朔迷离

招股书显示,从2019年到2021年10月,燕之屋向全体股东合计分别派发现金红利3000万元、6000万元、6000万元、5000万元、5000万元。累计分红2.5亿,而同期的净利润仅为3.73亿,

此次的IPO,燕之屋计划募资10.2亿元中有1.9亿将用于补充流动资金。同时,事长黄健存在约1.5亿元人民币的个人负债,借款利率高达12%-18%。

为此上交所在回复意见中提出,报告期内利润分配的详细情况,现金分红政策是否稳定、可预期,是否发生突击分红、大额分红等情况,是否可能影响公司持续经营。

同时,要求披露黄健个人债务的形成过程、资金用途;截至目前的借款明细情况,包括但不限于本金、利率、还款日、担保安排等;借款人的职业背景,与公司、员工、客户、供应商是否存在关联关系;黄健是否存在替公司代垫成本、费用或进行资金体外循环的情况。

披露黄健借款利率较高的合理性,资产情况和偿债能力,是否具有按期还本付息的能力,黄健是否存在大额未清偿负债,黄健与借款人是否存在股权代持或其他利益安排。

在黄健高利率贷款下,黄健还存在潜在债务问题。根据招股说明书显示,2010年5月31日,CBN与渣打韩国签署了可转换债券认购协议,渣打韩国认购了CBN发行的本金为200亿韩元的可转换债券,该等可转换债券可转换为CBN的普通股。

2011年至2020年间,上述债券经过五次置换与变更,截至2020年8月,上述可转换债券本金增加至230亿韩元,到期日为2025年9月30日。

2020年8月11日,CBN、黄健、盛美控股与渣打韩国签署《豁免赎回义务特别协议》,约定将上述债务减免至2,000.00万港元。

据了解,目前1港元兑换165韩元,230亿韩元的可转债的价值为1.39亿港元。1.39亿港元欠款最终减免2000万元港元,其中问题自然引起监管关注。

上交所在回复意见中指出,2020年借款本金由第四期转债的230亿韩元豁免减少至2000万港元的原因,该项豁免特别决议的文本格式与前几期转债文本格式不一致的原因。签字各方的身份,是否为有权代表;债权债务是否全部解除;该解除在公司上市前夕,是否真实,是否存在股权质押、冻结或其他还款、利益安排。公司上市后,转债的投资方或韩国渣打是否存在追偿、诉讼的可能,是否对公司的生产经营存在重大不利影响。

发表评论